Выбор банка и подходящей ипотечной программы

Сам процесс приобретения жилья с помощью ипотеки начинается с выбора подходящего банковского учреждения. В настоящее время «разброс» процентных ставок и других условий жилищного кредитования довольно высок, и есть из чего выбрать даже в небольших городах. Более того, действуют различные федеральные программы, которые позволяют оформить ипотеку на особых льготных условиях, например:

ипотека с господдержкой делает возможным приобретение квартиры в новостройке с частичным погашением процентов государством (т. е. кредит обходится значительно дешевле);

- программа для молодых семей позволяет взять кредит на льготных условиях со сниженными процентами и уменьшенным размером первоначального взноса;

- воспользовавшись военной ипотекой, можно вообще забыть на время службы о части платежей, так как их будет выплачивать банку Минобороны;

- материнский капитал можно использовать в качестве первоначального взноса или для закрытия действующих обязательств;

- государственная субсидия, выдаваемая семьям, нуждающимся в улучшении жилищных условий, способна «покрыть» до 75% от стоимости новой квартиры.

Помимо этого, можно воспользоваться специальными предложениями банков, например:

- Дельта Капитал готов давать кредит под первоначальный взнос со ставкой чуть выше ипотечной;

- Уралсиб предлагает специальный вклад с доначислением средств от государства для формирования средств на уплату первоначального взноса.

Эксперты советуют подавать заявки на ипотеку сразу в несколько банков. В отличие от попыток взять несколько потребительских кредитов, заявки на ипотеку не портят кредитную историю: банки понимают, что человек вряд ли собирается оформить несколько жилищных займов, а массовую рассылку заявок делает для выбора между несколькими предложениями. Не рекомендуется дублировать заявки – обычно банки относятся к подобным явлениям с предубеждением. Если по анкете нет ответа, лучше позвонить и уточнить, а не направлять ее повторно.

Какие параметры кредита проанализировать

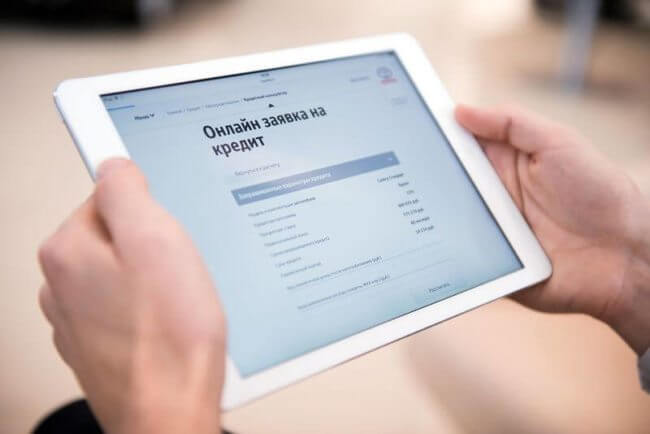

Как правило, лучше разослать несколько заявок в разные банки (эффективнее это сделать в режиме онлайн, чем лично посещать каждый офис), получить одобрения и проанализировать предложения по следующим параметрам:

- размер процентной ставки – чем ниже, тем лучше, как правило, она будет находиться в диапазоне от 10 до 15%;

- продолжительность кредитования – ипотеку более чем на 20 лет оформлять не стоит, так как длительный срок мало влияет на размер ежемесячного платежа, а вот размер переплаты растет;

- общая одобренная сумма ипотеки – она высчитывается для каждого клиента индивидуально;

- размер переплаты;

- валюта кредита (лучше оформлять заем в той валюте, в которой получаете заработную плату, не стоит уповать на низкие проценты по валютной ипотеке, 2014 год это хорошо показал);

- требуются ли обеспечение и поручительство;

- условия передачи жилья в залог;

- размер страховки на жилье (это обязательно, а вот жизнь и здоровье можно и не страховать);

- параметры выдачи кредита – на руки, перечислением на счет или на карту;

- условия досрочного погашения.

Не стоит слепо доверять тем параметрам кредита, которые прописаны в банковской рекламе или на официальных сайтах: для каждого заявителя банки обычно устанавливают индивидуальные условия, определенные в процессе скоринга и проверки документов.

Также при выборе банка обязательно обратите внимание на то, как вы будете оплачивать кредит. Если банк находится на другом конце города, а для погашения ипотеки обязательно нужно являться в офис, то этот вариант малопривлекателен. Самый лучший и удобный способ погашения долга – в режиме онлайн. Так можно посмотреть и другие параметры кредита не выходя из дома. Идеально, если можно будет даже погашать досрочно через интернет-банк. Например, Сбербанк недавно реализовал такую функцию.

Что проверить при выборе жилья

После того, как определились с выбором банка и подходящей ипотечной программой, можно приступать к поиску жилья. Обычно одобрение действует 2-3 месяца, лучше уточнить этот момент, чтобы не пропустить последний день активности заявки.

При выборе подходящего жилья нужно обращать внимание на следующие моменты:

- подходит ли квартира или дом под требования банка – например, по программе господдержки можно покупать только новостройки;

- кто является хозяином и как давно он владеет жильем – например, если он вступил в наследование совсем недавно, то его право собственности могут оспорить в течение полугода, так что лучше подстраховаться;

- имеются ли в числе собственников дети – тогда попросите их продемонстрировать разрешение на сделку от органов опеки;

- имеются ли за квартирой долги по квартплате – просите справки из управляющей компании;

- чтобы убедиться, что квартира не обременена и не заложена, запросите соответствующую справку в Росреестре;

- проверьте на сайте местного суда через «Поиск», не является ли квартира предметом судебного спора;

- обязательно сверьте реальную планировку с указанной в техпаспорте – иначе придется узаконивать все переделки или возвращать к исходному виду за свой счет;

- проверьте, кто именно является собственником, и согласны ли они все на продажу квартиры, – иначе можно попасть в неприятную ситуацию, когда кто-нибудь из владельцев не даст согласия на проведение сделки;

- если квартиру продает посредник, проверьте его доверенность – не вышел ли срок, какими полномочиями он обладает и т. д. – и все-таки свяжитесь с владельцем и убедитесь, что он согласен продавать.

Естественно, нужно обратить внимание и на такие параметры квартиры, как ее площадь, этажность, планировка, окружающая инфраструктура и т. д. – но мы здесь говорим о юридической чистоте сделки.

Необходимые документы

Для подачи заявки

По сути порядок оформления жилищного кредита предполагает сдачу документов два раза: для оценки кредитоспособности заемщика и для проверки самой продаваемой квартиры (т. е. банковского залога).

Для подачи анкеты каждому заемщику и созаемщику понадобится приготовить такие документы:

- личный паспорт;

- любой второй документ;

- военный билет (если есть);

- свидетельство о браке;

- брачный договор;

- документы о количестве детей и других иждивенцев на обеспечении (например, родителей-инвалидов);

- копию трудовой книжки или копию трудового договора (оба документа должны быть заверены на предприятии);

- справку о доходах (нужна не всем, зарплатным клиентам Сбербанка, к примеру, оба последних документа не нужны) или выписку со счета (обязательно должны быть видны коды прихода денег);

- другие подтверждающие доход документы (например, декларацию о доходах, справку со второго места работы, договор аренды имущества, принадлежащего потенциальному заемщику и т. д.).

Супруг или супруга заемщика обязательно входят в число основных кредитуемых вне зависимости от уровня дохода и возраста. А вот остальных поручителей можно привлекать по желанию.

Для проверки недвижимости

Так как ипотечная квартира обязательно становится предметом залога, в схему кредитования обязательно включается этап ее проверки. Банк должен убедиться, что квартира является юридически чистой и ликвидной. Большинство документов придется просить у владельца (продавца), но некоторые можно получить и самим. Итак, для проверки объекта недвижимости понадобятся:

- паспорт продавца (либо доверенность и паспорт представителя);

- свидетельство о праве собственности или справка из Росреестра;

- правоустанавливающая документация (договор, справка, свидетельство, акт и т. п.);

- техническая документация – кадастровый, технический паспорт, экспликация, разрешение на перепланировку и т. д.;

- нотариально заверенное согласие супруга/супруги продавца на сделку;

- письменное согласие остальных собственников;

- расширенная справка из жилконторы с перечислением всех прописанных;

- выписка из Росреестра об отсутствии обременений на квартире (действительна 2 недели, заказывать нужно в последнюю очередь).

Статья в тему: документы необходимые для получения ипотеки в Сбербанке

Обязательно потребуется оценка имущества. Ее должен делать независимый оценщик. Этот документ нужен, чтобы подтвердить, что продажа состоялась по адекватной цене, для определения залоговой стоимости квартиры и для расчета суммы страховки.

Возможно, исходя из ситуации, банк запросит что-либо еще. Проверка документации занимает от 3 до 5 дней, так что надо попросить продавца подождать. При положительном решении можно переходить непосредственно к составлению и подписанию договора.

Особенности заключения кредитного договора

Нередко стороны перед заключением договора включают в алгоритм действий составление предварительного договора. Это делается для того, чтобы и продавец, и покупатель не отказались на каком-либо этапе от совершения сделки.

Предварительный договор не является соглашением о купле-продаже квартиры, он является документом, который обязывает стороны совершить эту сделку в будущем. При этом в некоторых ситуациях без него не обойтись. Например, если продавцу нужен авансовый платеж для погашения ипотеки и вывода квартиры из-под обременения.

В предварительный договор купли-продажи квартиры обязательно включается положение о штрафных санкциях для сторон:

- если покупатель отказывается от сделки, он теряет залог;

- если продавец решает не исполнять свои обязательства, он возвращает залог в двойном размере.

Таким образом, происходит «закрепление» сторон, и никто из них без последствий не может отменить сделку. Тем более, что авансовыми платежами порой проходят довольно крупные суммы. Стандартный размер залога – 50-100 тысяч рублей, но иногда передают и больше – в зависимости от ситуации.

При передаче денег обязательно составляется расписка, если при этом присутствовали свидетели, они тоже должны поставить свою подпись на документе, удостоверяя, что все прошло законно.

Такой договор заключается обычно еще до непосредственного оформления ипотеки. После того, как банк одобрил сделку, наступает этап составления стандартного договора. Его можно составить и самим, но так как в здешнем случае присутствуют ипотека и закладная, лучше довериться специалисту – юристу, нотариусу или работнику банка.

В договор включаются следующие положения:

- сведения об участниках «мероприятия»;

- данные о квартире;

- сумма договора;

- права и обязанности сторон;

- схема расчета (расписывается довольно подробно, учитываются уже уплаченные средства);

- алгоритм разрешения споров.

В конце ставятся дата и подпись. Договор с закладной составляется в трех экземплярах: еще один передается банку как залогодержателю.

Регистрация сделки и оформление ипотеки

После того, как договор составлен, необходимо подготовить копии всех документов, упомянутых в нем, и обратиться в одну из следующих организаций для его регистрации:

- непосредственно в Регпалату;

- в многофункциональный центр (т. н. единое окно);

- через сайт предоставления госуслуг (при наличии у всех собственников электронной подписи).

Как правило, чаще всего выбирается второй вариант – как самый быстрый, удобный и понятный.

Подписание договора происходит при непосредственной сдаче документов. Процедура достаточно проста. Главное, не забыть забрать у регистратора расписку в получении документов.

С 2016 года выдачу свидетельств упразднили. Поэтому при взятии документов назад такой бумаги больше не будет. Чтобы подтвердить, что сделка состоялась, необходимо обратиться в Росреестр за выдачей соответствующей справки.

Вместе с ней и подписанным договором стороны должны подойти в банк. Дальнейшая схема действий такова:

- заемщик оформляет ипотеку, подписывая нужные бумаги и оформляя страховку;

- средства перечисляются непосредственно на счет или карточку продавца;

- сторонам выдаются платежные поручения, подтверждающие совершение операции;

- продавец оформляет расписку, что получил от покупателя все деньги (она впоследствии пригодится для налогового вычета).

На этом процедура покупки квартиры с использованием ипотечного кредита завершается.

Пошаговый алгоритм

Чтобы исключить все вопросы и наглядно показать, как реализуется весь процесс покупки жилья с использованием ипотечных схем, был составлен следующий алгоритм:

- будущий заемщик выбирает банк и подходящую программу, оставляет заявку и получает одобрение;

- далее он ищет подходящую квартиру;

- при согласии продавца подождать составляется предварительный договор купли-продажи с передачей залога и оформлением расписки;

- в банк сдаются документы для проверки юридической чистоты сделки;

- при одобрении оформляется основной договор купли-продажи;

- договор регистрируется в МФЦ или Регпалате;

- после новый владелец берет в Росреестре справку о том, что он является собственником помещения;

- стороны обращаются в банк, демонстрируют договор и полученную справку;

- продавец получает деньги, а покупатель заключает с банком ипотечный договор.

Большое спасибо за подробную инструкцию. Мы с моей девушкой как раз обдумываем приобретение квартиры по ипотеке. Список документов для оформления сделки особенно пригодился.

Среди документов, которые необходимо подать на оформление покупки квартиры по ипотеке значится трудовая книжка. Интересно как быть тем, кто работает на себя без оформления. Надо будет обязательно оформлять себя как частный предприниматель, чтобы банк взялся за дело?

Очень все грамотно написано и понятно для чайников, какие нужны документы. За границей уже давно люди живут в кредит на этом у них все построено, а мы, как всегда, отстаем. Потерял работу, потерял все.Благо начали кредитные ставки снижаться, но наш народ только учится жить в кредит и покупать вещи. Ипотека это вообще спасательный круг для семей у которых нет своего жилья, а так хоть взял квартиру в ипотеку и живи, делай ремонт наслаждайся своей жилплощадью.Свое есть свое хоть и в кредит.

Добрый день. Два раза с женой покупали квартиры в ипотеку (в 2005 и 2010 годах). Все выплатили своевременно, но спасибо нашему знакомому юристу, который помогал все это оформлять. Потому что сразу все самому понять очень трудно. Хоть в каждом банке и говорят, что у них лучшие условия, все же нужно сделать анализ, и просмотреть несколько банков. Конечно, расписано в статье все грамотно и правильно, но на деле оказывается не так все просто. Поэтому нужно не только вооружиться этой информацией, а еще и консультироваться у специалистов.

Мы с мужем взяли квартиру в ипотеку, в 2013 году. По наивности заключили с застройщиком договор на оформление нашей квартиры в собственность за немаленькую сумму (порядка 40 000 руб). Но в итоге и оценщика нам пришлось вызывать и оплачивать самим, и за документами ездить, так что проще и дешевле все было сделать собственноручно. Тем более сейчас эта процедура стала гораздо проще благодаря МФЦ.

Очень советую не брать ипотечный кредит в иностранной валюте, как правило процентная ставка там ниже, но рисков много. Я лично столкнулся с такой проблемой в 2008 году, когда взял ипотеку в долларах США под 11,9 % годовых, через полгода мои кредитные обязательства выросли как минимум в два раза и настали очень трудные для меня времена.

Мы с мужем давно хотим взять ипотеку, но очень переживаем что нас могут обмануть, статья очень полезная в нашем случае, теперь мы знаем на что обратить внимание и какие документы для этого будут нужны!

Доступно написано. собираемся брать с мужем ипотеку, есть ребенок. Со списком документов все понятно, а вот еще такой вопрос. Если в качестве первого взноса использовать материнский капитал, какие документы еще нужны кроме самого сертификата и еще, если с минимальным первоначальным взносов брать или вообще без взноса, возможно такое?

Справка из пенсионного фонда нужна о остатке материнского капитала и материнскии капитал можно использовать как первоночальный взнос

А если после «после новый владелец берет в Росреестре справку о том, что он является собственником помещения» покупатель убежит? Тогда как вернуть квартиру обратно?