Сущность страхования жизни и здоровья

Договор кредитной покупки автомобиля может автоматически включать пункт страховки. А может данный вопрос обговариваться в отдельном порядке. На самом деле, вопрос о страховании жизни и здоровья заемщика, самого объекта кредитования и изредка жизни и здоровья поручителей выходит далеко за рамки автокредита. Так, в сфере ипотечного кредитования договор между банком и клиентом также предусматривает страховку получателя кредита. Зачем это нужно банку, наверное, очевидно. У финансовой конторы главный интерес заключается в минимизации рисков. Болезнь, несчастный случай, транспортная катастрофа – все эти жуткие вещи приводят к временной потере трудоспособности, полной нетрудоспособности, а то и вообще к гибели.

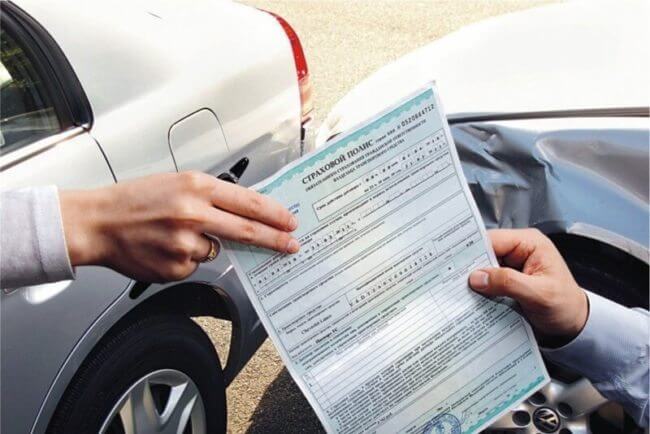

Кто тогда станет рассчитываться с банком, стремящимся вернуть свои деньги? Поручители и родственники не являются достаточной и надежной гарантией в плане возврата денег. А вот гарантии от сторонней страховой компании можно рассматривать как достаточную защиту от возможных издержек. Что представляет собой процедура страхования и какие есть варианты ее оформления? Когда заемщик готовится взять кредит, сотрудник банка почти наверняка сразу же предложит две страховки – так сказать, персоны самого заемщика и объекта кредита (в данной статье речь идет об автомобиле). Почему наверняка? Да потому, что сейчас все больше банков, где при взятии кредита клиента даже не спрашивают, желает ли он/она заключить договор по страхованию.

Особенно это касается жизни и здоровья заемщика. Как правило, даже отдельного договора по этому поводу не составляют. Просто в основном кредитном договоре есть специальный пункт, касающийся вопроса страхования. Обязательно надо сказать, что страхование своей жизни и своего здоровья – это исключительно свободная воля каждого клиента. От него можно и отказаться. А вот страхование объекта кредита вполне можно сделать обязательным пунктом для одобрения кредитного запроса. Ведь здесь речь идет непосредственно об имуществе, приобретаемом на деньги банка. Каско очень часто упоминается в кредитных соглашениях о выдаче денег на авто. Для банка включение клиента в систему каско означает, что, скажем, угон машины не приведет к издержкам. Так что, организация в полном праве диктовать тут свои условия. А вот себя самого человек застраховывает по собственному же решению. Так заявлено официально.

Тонкие особенности страхования и условия банков

Но на деле многие клиенты следуют банковским рекомендациям, не особо взвешивая все за и против. Поскольку в случае упорного отказа клиента страховаться банк может выдать такие решения:

- автокредит (как и любой другой кредит) вообще не будет выдан;

- заем одобрен, но только под достаточно высокие проценты и с обязательным высоким первоначальным взносом (повышение идет где-то на 3% и 10% соответственно);

- срок кредитования сокращается, что опять-таки увеличивает ежемесячные выплаты.

Тем не менее заемщику можно выбрать многое другое в рамках необходимости застраховаться. Страхование жизни при автокредите возможно либо через банк, либо через независимую стороннюю компанию. В первом варианте от клиента не требуется никакой организационной работы. Специалисты банка сами передают страховой фирме-партнеру данные клиента, после чего фирма оформляет страховой договор. Клиенту надо будет лишь подписать его. Во втором варианте заемщик сам подбирает страховую компанию и заключает с ней договор, после чего передает сотруднику банка заверенную копию этого договора.

Можно сказать, что второй вариант хоть и более хлопотный, но и более приемлемый. Дело в том, что банки заинтересованы в получении максимальной процентной прибыли. Поэтому частенько специально подбирают такие страховые компании, где условия страхового договора для клиента не самые выгодные. Лучше, если человек сам потрудится проанализировать несколько компаний, чтобы выбрать самую подходящую. Далее можно выбрать размер страховки. Собственно, в этом и заключается суть данного процесса. Клиент вносит в счет страховой компании (или в счет тела кредита, если страховая компания аккредитована банком-кредитором) определенную сумму, которая при наступлении страхового случая используется по своему целевому назначению – оплачиваются издержки.

Например, можно получить часть или всю стоимость разбитой в аварии машины. Или благодаря страховке будет гаситься кредит, пока заемщик находится во временно нетрудоспособном состоянии. Размер страховой суммы может варьироваться (рассмотрим в рамках автокредита):

- полная рыночная стоимость автомобиля – заемщик оформляет страховку, цена которой равна цене выбранного авто;

- размер страховки равен размеру займа (именно этот вариант, в основном, предлагают в банке);

- размер страховки определяется остатком процентной задолженности по займу.

Обязательно стоит сказать о сроке страхования. Банк всегда настаивает на приобретении страхового полиса на весь срок погашения кредита. Для учреждения это еще одна гарантия возврата денег. Однако если клиенту будет удобней, можно отказаться от такого варианта и выбрать пролонгированный способ. То есть держатель страхового полиса будет каждый год продлевать срок его действия. Пролонгированный способ хорош еще и тем, что при нем удобней всего неожиданно отказаться от услуг данной страховой компании. Например, чтобы расторгнуть договор с одной конторой и выбрать другую.

Что даст самостоятельная страховка

Необходимо упомянуть, что в страховых компаниях работает система процентного начисления. То есть при наступлении страхового случая клиент получает больше, чем заплатил за страховку. Эта положительная разница зависит от нескольких факторов:

- сколько человек заплатил страховой фирме;

- от чего именно застраховался;

- сколько времени прошло от момента оформления страхового договора до наступления страхового случая.

Например, если страховой случай согласно последним статистическим анализам редок, то и коэффициент на него будет высокий. А если происходит он часто, то коэффициент будет низким. В страховых компаниях тоже не хотят терпеть лишние убытки. Те же принципы работают и в системе каско. Например, если какую-то марку авто угоняют особенно часто, то коэффициент страховки на такой случай будет очень маленьким. Тогда рекомендуется не рассчитывать на высокие проценты, внося небольшую сумму, а сразу вкладывать деньги, примерно равные стоимости купленного авто. По крайней мере, будет реальная отдача от страховки.

А вот если статистика говорит, что такую-то марку практически никогда не угоняют, тогда от угона данную машину можно страховать относительно небольшими деньгами. Ведь страховая фирма, вероятно, согласится заключить договор, согласно которому пострадавший получит многократно большее возмещение. И, разумеется, страховые фирмы учитывают инфляцию. В каско используют даже специальный инфляционный коэффициент. Между прочим, при заключении страхового договора «внутри» банковского кредитного договора не учитываются многие подобные тонкости. Поскольку страховка рассматривается просто как часть кредита. А такая часть должна быть фиксированной для расчета размера ежемесячных платежей и прочего.

Выгода от полиса страхования

Тем не менее страхование жизни заемщика при автокредите во многом выгодно для клиента. Более того, выгода есть для всех трех сторон (клиент, банк, страховая компания). В чем она заключается?

- для страховой фирмы: получение страховых премиальных выплат, размер которых либо рассчитывается индивидуально и зависит от множества факторов (объект/субъект страхования, возраст, пол, работа, образ жизни и прочее), либо фиксирован и формируется умножением страхового взноса на определенный коэффициент (обычно, около 2%). В банках применяется второй вариант;

- для банка: минимизация рисков и гарантированный возврат средств благодаря страховому договору, а также увеличение размера кредита (следовательно, увеличение процентной прибыли) и получение небольшой комиссионной выплаты от страховой фирмы;

- для клиента: при наступлении страховой ситуации и невозможности в связи с этим вернуть банку деньги, заемщик не станет должником, поскольку за него эти деньги вернет страховая контора. Солидная страховка способна не только вернуть банковский долг, но и материально обеспечить заемщика на достаточно длительный срок.

Негативная сторона страховки и варианты отказа от нее

Несмотря на все эти плюсы, на практике невыгоднее всего страхование жизни и здоровья при взятии автокредита оказывается для клиента. Почему? Да по самой очевидной причине – страховой случай не наступает. Конечно, это хорошо. Кому хочется тяжело заболеть, покалечиться, оказаться на грани смерти? А вот деньги за страховку уже заплачены. После погашения кредита, разумеется, вернуть их невозможно. Но есть тут и еще один минус, до сих пор не упоминавшийся. Если при обычной страховке заемщик вносит нужную сумму, и на этом все, то в случае с кредитом данная сумма, как правило, вливается в сумму займа. А значит, клиент за нее еще и платит годовые проценты. Отказаться от страховки, как уже говорилось, проблематично в связи с политикой банков. Но если все-таки решение твердое, тогда вариантов тут есть три:

- четко, громко и ясно ещё на этапе консультирования отказаться от страховки;

- если кредитный договор с автоматической страховкой уже заключен, то у клиента должно быть право расторгнуть страховой договор в течение определенного срока после заключения соглашения с банком. Обычно этот срок варьируется от 3 месяцев до полугода;

- если банк идет в глухой отказ, или все сроки давно прошли, можно рискнуть обратиться с иском в суд. Однако делать это рекомендуется при поддержке хорошего адвоката (юриста), поскольку суд почти всегда встает на сторону банка. Ввиду затратности этого варианта прибегать к нему стоит, лишь когда речь идет о действительно немалых деньгах.

Возврат денег за полис страхования

Расторгнуть договор со страховой компанией легко. А вот как вернуть вложенные в полис денежные средства? Здесь первостепенную важность имеет прецедент, что банк фактически вынудил клиента застраховаться. Иначе бы клиент не получил заем. Если же человек при взятии кредита сам предпочел вариант кредитования с автоматическим страхованием жизни и здоровья заемщика, то вернуть свои деньги ему вряд ли удастся. Конечно, свободный выбор клиента надо, вроде как, еще доказать, но ведь уже говорилось, на чью сторону встает суд в большинстве подобных разбирательств. Итак, желая вернуть из страховой конторы свои средства, клиент может пойти опять-таки тремя путями:

- Обращение в Роспотребнадзор. Когда договору не больше года, данная инстанция рассмотрит заявку от потребителя. И если сочтет, что в пунктах кредитного договора потребителя ущемили в его правах, банк будет привлечен к административной ответственности, а страховую компанию обяжут вернуть клиенту деньги.

- Можно попробовать утрясти вопрос о возврате денег за страховку с самим банком. Для этого необходимо составить письменную претензию.

- И снова обращение в суд, только на этот раз с жалобой на страховую контору. С иском обязательно нужен ряд других документов: кредитный договор, страховой полис, подтверждение оплаты страховки. Возврат маловероятен.

Обзор банков, не требующих полиса страхования

Надо сказать, что даже при успешном возврате своих средств, вложенных в полис страхования, заемщик получит не всю сумму, а с вычетом в пользу банка. Этот вычет считается выплатой за агентское посредничество. После всего сказанного становится ясно, что страхование – это ответственное дело, которое требует взвешенного решения. Есть банки, которые не ставят страховку обязательным условием (Сбербанк, Русфинанс и другие). Многие, наоборот, ставят. Система каско вообще крайне популярна в российской банковской среде. Хотя как раз каско пренебрегать и не следует. Поскольку страховку всегда можно продлить и на срок, превышающий период погашения кредита. Тогда человек, если вдруг что, сможет хотя бы получить за утраченное авто компенсацию в денежном эквиваленте. В завершении статьи обязательно нужна таблица, где указаны некоторые банки, не рассматривающие страхование жизни и здоровья клиента как обязательное условие кредитования. И, соответственно, какие на этом фоне они предлагают процентные ставки и прочие условия займа.

|

Наименование банка |

Годовые проценты, % |

Первоначальный взнос, % |

Срок кредитования |

Сумма кредита, макс. |

|

Сбербанк |

13,5-16% |

15% |

до 7 лет |

5 млн руб. |

|

ВТБ 24 |

14-17,5% |

15% |

до 7 лет |

5 млн руб. |

|

Русфинанс Банк |

18,5-20% |

10% |

до 5 лет |

6,5 млн руб. |

|

Газпромбанк |

13,5-17% |

15% |

до 7 лет |

4,5 млн руб. |

|

Росбанк |

15,2-22,2% |

0% |

до 5 лет |

5 млн руб. |

|

Банк Возрождение |

13,5-16,5% |

15% |

до 5 лет |

1,5 млн руб. |

|

МКБ |

12-24% |

0% |

до 7 лет |

4 млн руб. |

|

Нордеа Банк |

10-16% |

0% |

до 7 лет |

100 тыс. евро |

Видно, что проценты весьма высоки. Но, как уже было сказано, каждый клиент должен решать вопрос о страховании самостоятельно, взвешивая все плюсы и минусы. Будь то каско или страхование жизни и здоровья. Данная статья и написана в помощь тем, кто столкнулся с подобной проблемой.

Да, страховка это очень важно. Не всегда знаешь откуда горе прилетит. Подскажите, какой минимальный возраст владельца для оформления страховки?

Страховка дело нужное, и важное, и лучше её оформить. Предложенная страховка управляющей компанией за жильё, не очень выгодная. Ежемесячно 50 р., а в случае наступления страхового случая, полная выплата около 90000 р., и очень простой ремонт сделать будет трудно?

Полезная статья, узнала, что страховка может быть навязанной сотрудниками банка, оказывается, что от нее можно и отказаться, но тогда не факт, что выдадут кредит.Но лучше перестраховаться и оформить страховку, особенно оформить КАСКО, ведь не известно с какой стороны придет беда, или упадет на вас кирпич. Даже список банков себе сохранила, пригодится в дальнейшем.